Duurzaam beleggen met green bonds

De eerste green bond werd in 2007 uitgegeven door de Europese Investeringsbank en een jaar later volgde de Wereldbank. Het heeft een aantal jaren geduurd, maar inmiddels zijn green bonds een belangrijk onderdeel geworden van de vastrentende beleggingscategorie.

Marcel Danen, Head of ETF Sales Benelux bij UBS Asset Management, schetst in dit interview hoe deze effecten zijn gestructureerd en hoe de markt zich de afgelopen jaren heeft ontwikkeld. Daarnaast bespreekt hij het belang van de onderliggende uitgever en hoe dat zich verhoudt tot de opbouw van wereldwijde green bond producten.

Wat zijn green bonds?

Green bonds zijn obligatie-instrumenten waarvan de opbrengsten worden gebruikt om klimaat en/of milieu gerelateerde projecten mogelijk te maken. Bij gewone obligaties kan de uitgever de opbrengst in principe voor elk doel gebruiken, maar bij green bonds is dit beperkt tot enkel duurzame doelen. Alhoewel green bonds formeel niet zijn gebonden aan specifieke regelgeving, heeft de International Capital Market Assocation (ICMA) de basisregels vastgelegd in de Green Bond Principles (GBP)[1]. Deze principes hebben betrekking op de volgende vier onderwerpen:

- Gebruik van opbrengsten

- Proces voor projectevaluatie en -selectie

- Beheer van opbrengsten

- Rapportage

Green bonds zijn de bekendste effecten in het universum van de duurzame obligaties. Er zijn ook andere soorten obligaties die een vergelijkbare ‘gebruik van opbrengsten’ structuur hanteren, zoals sustainability bonds, social bonds and transition bonds.

Hoe groot is de markt?

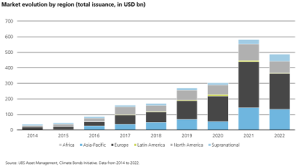

De jaarlijkse uitgifte van green bonds stijgt gestaag sinds 2014 (zie figuur 1). Zo werd in 2021 voor het eerste de grens van een half miljard dollar per jaar overschreden, waarbij de totale omvang uitkwam op 582 miljard dollar. In 2022 is deze omvang wel gedaald naar 487 miljard dollar door de uitdagende marktomstandigheden die ook voor de andere segmenten van de obligatiemarkt golden[2]. Qua regio zien we dat Europa, Azië-Pacific en Noord-Amerika het grootste bedrag aan green bonds uitgeven.

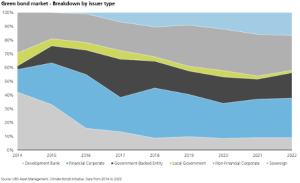

Green bonds werden in het begin vooral uitgegeven door ontwikkelingsbanken en niet-financiële ondernemingen. Maar de laatste jaren spelen ondernemingen, overheden en door de overheid gesteunde entiteiten een prominentere rol. Bedrijfsobligaties waren in 2022 goed voor 54% van het uitgegeven bedrag, terwijl overheden en door de overheid gedekte entiteiten ongeveer 37% voor hun rekening namen. [3] (zie figuur 2).

Is de uitgever van belang?

Het korte antwoord is ja. Ondanks het groene label zullen green bonds meestal dezelfde kenmerken hebben als ‘niet-groene’, traditionele obligaties. Een green bond en een gewone obligatie van dezelfde uitgever hebben ook dezelfde krediet- en wanbetalingsrisico’s. Ook de yield zou in theorie gelijk moeten zijn.

In de praktijk blijkt echter dat beleggers bereid zijn een premie te betalen om te beleggen in een obligatie met een duurzame impact. Dit ‘greenium’ bestaat uit het verschil in yield tussen green bonds en gewone obligaties met dezelfde looptijd. Het is uitgebreid bestudeerd met wisselende resultaten. De ‘Green Bond Pricing in the Primary Market’ rapporten van het Climate Bonds Initiative lijken erop te wijzen dat green bonds soms inderdaad worden geprijsd met een greenium.

Een ander aspect waarmee beleggers rekening moeten houden, is het ESG-profiel van de uitgever. Een green bond kan inderdaad verzekeren dat de opbrengsten klimaat gerelateerde projecten financieren. Maar dat beschermt beleggers niet tegen grote risico’s of tegen de betrokkenheid van de uitgever bij bepaalde controversiële bedrijfsactiviteiten. Bovendien kan een uitgever een slechte staat van dienst hebben op het gebied van ESG, waardoor hij minder geloofwaardig en effectief is in zijn green bond-emissieprogramma dan een uitgever met een robuuster ESG-profiel.

Hoe beleggen ETFs in green bonds?

Als uitgangspunt kunnen we de Bloomberg MSCI Global Green Bond Index gebruiken. Deze index werd gelanceerd in 2014 en kan als proxy dienen voor de markt van investment grade green bonds. Een belangrijk kenmerk van deze benchmark is dat MSCI ESG Research de obligaties onafhankelijk beoordeelt. Hier wordt bepaald of de obligaties voldoen aan de Green Bond Principles van ICMA. Zo ontstaat een meer geloofwaardige set aan green bonds.

De Bloomberg MSCI Global Green Bond Index is afgeleid van de Bloomberg Global Aggregate Index Een vergelijking tussen beide toont hoe het universum van green bonds verschilt van het bredere vastrentende universum. Op geografisch vlak is er een aanzienlijke overweging in Europa en supranationale obligaties, terwijl de VS en Azië-Pacific onderwogen zijn.

Deze regionale voorkeuren zijn ook zichtbaar bij de uitsplitsing naar denominatievaluta, waarbij met name EUR is overwogen en USD is onderwogen. Vanuit sectorperspectief heeft het universum van green bonds een groter gewicht in bedrijfsobligaties dan het universum van Global Aggregate. Dat komt omdat bedrijfsobligaties de afgelopen jaren een leidende rol hebben gespeeld bij de uitgifte van green bonds. Tot slot hebben green bonds ook een langere looptijd. Een mogelijke verklaring is dat de projecten die met green bonds worden gefinancierd over een langere termijn worden gerealiseerd.

Met de kenmerken van de Global Green Bond Index in het achterhoofd is het mogelijk om een gediversifieerde green bond portefeuille te construeren waarbij zowel financieel gerelateerde als ESG-criteria in beschouwing worden genomen. Hiervoor kunnen we als eerste stap een issuer capping toepassen om idiosyncratische risico’s te beperken, samen met een looptijdfilter van 1-10 jaar om het durationrisico te beperken. Verder beperken we ons tot de belangrijkste valuta’s zoals USD, EUR of GBP.

In een tweede stap screenen we onderliggende uitgevers met een slecht ESG-profiel of die betrokken zijn bij ESG-controverses. Dit doen we door minimumdrempels toe te passen op de ESG-ratings en ESG-controversescores van MSCI ESG Research.

In een derde en laatste stap sluiten we een aantal bedrijfsactiviteiten uit. Zo kunnen we een blootstelling aan bepaalde controversiële activiteiten voorkomen. Dankzij deze combinatie van criteria eindigen we met een gediversifieerde green bond portefeuille met een lagere duration in vergelijking met het moederuniversum, en met een lagere blootstelling aan uitgevers met lage ESG-normen.

[1] https://www.icmagroup.org/sustainable-finance/the-principles-guidelines-and-handbooks/green-bond-principles-gbp/

[2] The Climate Bonds Initiative (CBI). Data as of 30th December 2022.

[3] Ibid

Figuur 1 Figuur 2